本文授權轉載自:霞光社

作者:唐飛

編輯:李小天

近兩年,茶飲行業出現了一個顯著趨勢——出海。

于是我們可以在全球多地街頭看到中國品牌的影子。在馬來西亞的中心商業區,年輕人會舉著印有中文Logo的奶茶杯自拍——杯身上“蜜雪冰城”的漢字與背后的摩天大廈形成奇妙的組合;茶百道韓國首爾建大站的新店外,排隊的消費者經常超過50人,即便到了晚上10點,店門口依然人頭攢動;而在倫敦考文特花園,奈雪的茶推出英式司康搭配東方茶,這種“本地化改良”策略使其海外門店復購率高達45%。【2025年5月15日,亞馬遜全球機遇論壇將于杭州站開啟,現場將獨家揭秘賣家全球布局新策略,量身定制專屬扶持方案,更有頭部賣家分享實戰經驗,解讀前沿資訊,點此報名】

數據顯示2028年全球現制飲品市場將突破1.1萬億美元,2023-2028復合年增長率提升至7.2%。而在茶飲盛行的東南亞,市場規模將由2023年的201億美元增長至2028年的495億美元,復合年增長率19.8%,是全球主要市場中增長最快的地區之一。

不過,不可否認的是,2024年中國新茶飲品牌的海外征途已進入深水區。

“千帆齊發”的出海盛景背后,實則是供應鏈、文化適配與商業模式的終極對決。本文通過解碼港股上市四大茶飲品牌(蜜雪冰城、奈雪的茶、茶百道、古茗)的海外生存法則,揭示那些年報數字里沒說透的真相。

先說結論:

1、幾家新茶飲上市企業正處在不同的出海階段,蜜雪冰城(規模化)、奈雪的茶(高端化)、茶百道(差異化)、古茗(區域深耕);

2、蜜雪冰城放大供應鏈優勢,打造茶飲帝國;奈雪的茶選擇發達城市重點街區進攻;茶百道用“水果茶”撬動韓國咖啡用戶;古茗靠的是差異化形象與定位;

3、茶飲品牌扎堆上市,但資本市場態度兩極分化。從目前的表現來看,以全球化敘事撬動資本和以地域文化深耕市場的品牌,都獲得了較高的關注度;

4、深耕本土文化、精準定位細分市場,仍是品牌破局的關鍵。

在生日當天,包下整個門店,邀請好友吃冰淇淋、喝奶茶……這是東南亞年輕人的新型“社交貨幣”,而這種場景幾乎都發生在蜜雪冰城店內。

這種火爆的“民間熱度”,還在隨著蜜雪冰城在東南亞的擴張,繼續上漲。不久前,印尼最大的英文日報《雅加達郵報》報道了東南亞流行的一個段子,大意是,“你必須留意你家附近的任何閑置空間,因為它很快會變成一家新的蜜雪冰城門店。”

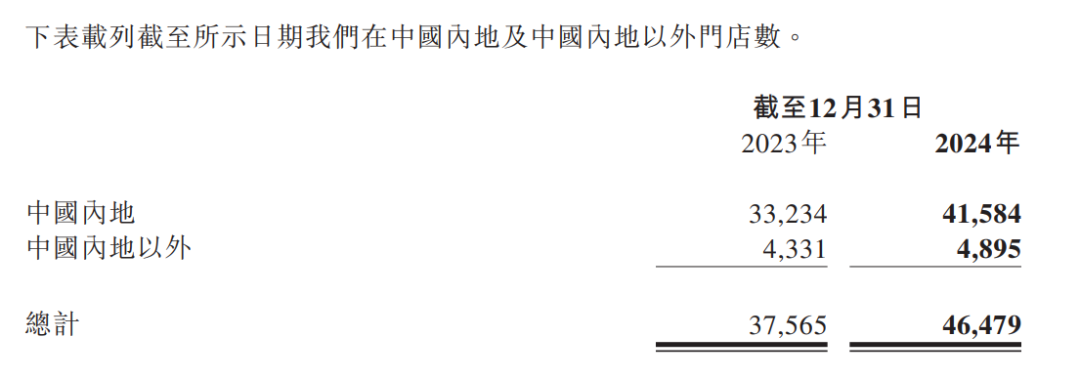

最新財報顯示,截至2024年12月31日,蜜雪集團位于中國內地以外的門店數量達到4895家,較2023年同期增加564家,換句話說,過去一年里平均每周都要在海外新開10家店。

圖源:蜜雪冰城財報

高速擴張背后,是蜜雪冰城對國內“極致性價比”策略的完美復刻。以冰淇淋和檸檬水標準杯為例,蜜雪冰城在越南的定價為3-6元,印尼為3.7-4.6元,價位與奈雪的茶、喜茶等中高端品牌拉開差距。

除了定價,做好供應鏈,亦是蜜雪冰城避免其他茶飲品牌攻入核心腹地的一道護城河。

招股書顯示,蜜雪冰城是中國現制飲品行業中最早設立中央工廠的企業,擁有包括采購、生產、物流、研發和品質控制等關鍵環節的全方位端到端供應鏈體系,能夠為加盟商提供具有競爭力的一站式解決方案,提供給加盟商的核心飲品食材為100%自產,這不僅有效控制了生產成本,也同步確保了產品質量。

具體來看,蜜雪冰城的采購清單像一份世界地圖,新西蘭的奶粉、加納的可可粉、西班牙的葡萄、越南的百香果、重慶的檸檬……龐大的采購規模也使得蜜雪冰城能夠以低于行業平均水平的價格采購眾多核心原材料。以檸檬為例,2023年其采購量達11.5萬噸,通過集中采購和產地直供,蜜雪冰城將檸檬采購成本壓低25%,即便在2022年國內檸檬價格暴漲期間,其終端產品也未漲價。

供應鏈效率提升和原材料的采購成本下降,還為蜜雪冰城帶來了更高的利潤。財報顯示,公司商品銷售的毛利率由2023年的28.8%上升至2024年的31.6%,遠超行業均值(25%)。

物流方面,截至2024年12月31日,蜜雪集團在中國內地共設27個倉庫,在4個海外國家建立了本地化的倉儲體系;配送網絡覆蓋中國內地31個省份,4個海外國家的超560個城市。

營銷層面,蜜雪冰城根據不同地區特點,采用不同的營銷模式。如在越南市場,加盟商擅長利用Facebook、Zalo等社交媒體進行本土化營銷,推動品牌快速融入年輕群體;在印尼,憑借雪王憨萌可愛的卡通形象以及魔性的舞蹈動作在門店外進行表演,吸引消費者進店。除此之外,雪王在進入不同國家之前還會進行“換裝”,如在日本,雪王被塑造成佩戴日本傳統頭飾的漫畫熱血少年;在韓國,雪王又戴上了墨鏡,手持麥克風唱起了RAP。

夏至良時咨詢管理公司高級研究員、大消費行業分析師楊懷玉表示:“當多數茶飲品牌還在比拼聯名創意時,蜜雪集團已通過持續的內容輸出將雪王IP打造成超級符號,這種文化資產積累為其全球化擴張提供了情感紐帶。”

至于未來的計劃,蜜雪冰城在財報中指出,將繼續專注于開拓東南亞市場并繼續擴大當地的加盟門店網絡,也會按計劃適時開拓其他市場,并將考慮人口規模、經濟增長、收入水平、當地文化、消費者偏好等因素。

2024年3月,奈雪的茶創始人彭心、趙林到東南亞走了一圈,探訪2023年年底在曼谷核心區開業的門店、考察東南亞市場。

這次考察讓兩人收獲頗豐。高價的客單,喜人的銷售額,這些有利信號讓管理層對繼續開拓海外市場興趣大增。

彭心表示,奈雪有意把東南亞像國內城市一樣深耕,“我們跑了一圈后發現,整個海外、整個茶飲行業的價格普遍不比咖啡低,甚至很多市場茶飲的單價比咖啡高很多,包括美國市場、東南亞市場。”

于是在過去的一年里,奈雪的茶先后落子泰國、新加坡、馬來西亞,算上之前的門店,目前在海外一共有7家店。

趙林在業績會上透露,接下來會快速用更健康的店型去布局已經開辟出來的東南亞市場,預計今年在泰國或將開20家門店;此外對于還沒有進入的市場如美國市場會慢慢地培養消費者的習慣。

在拓展海外市場時,奈雪的茶的策略是用“文化資本”突破價格天花板。

2024年元旦期間,奈雪泰國首店單日營業額突破30萬泰銖,創歷史新高。8月,奈雪的茶在世界級高端商圈——曼谷Centralworld開設了首家全球旗艦店。該旗艦店位于Centralworld首層奢侈品區,與多個國際大牌相鄰。開業三日,該店營業額近100萬泰銖,創下奈雪海外門店銷售新高。10月25日,奈雪的茶在泰國第三家門店于曼谷新地標One Bangkok開業,開業當天門店座無虛席,十分熱鬧。

泰國國家旅游局代表在開業現場表示,目前奈雪的茶已經成為泰國市場最受追捧的茶飲品牌,除了新鮮的水果、超高的顏值外,泰國消費者更是將奈雪的茶視作一種“時尚”“潮流”“品質”的象征。

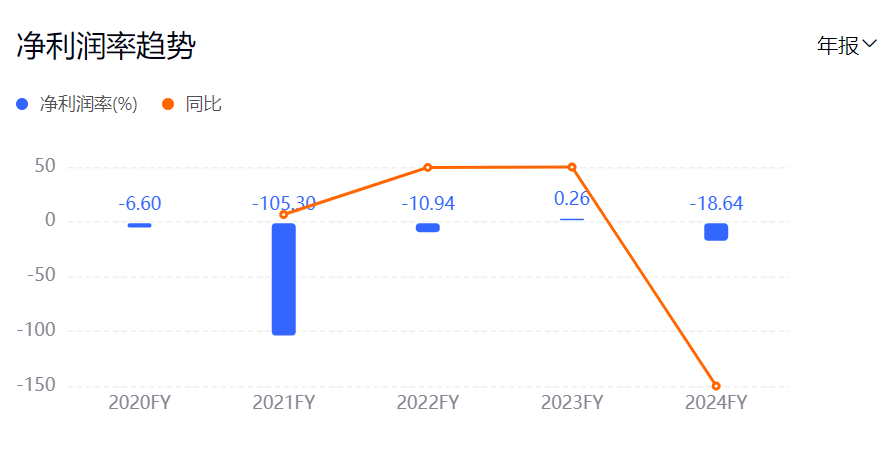

與在海外人氣大漲形成對比的是,2024年公司整體業績由盈轉虧。財報顯示,過去一年公司營收49.21億元,同比下降4.7%;經調整凈利潤由2023年的盈利2090萬元轉為虧損9.19億元,虧損幅度超市場預期。

即便虧損,奈雪依舊保持著自己的高端定位。2024年,公司來自直營門店的每筆訂單平均消費額為26.7元,每間茶飲店平均每日訂單量為270.5單。奈雪的茶在國內售價本身就較高,出海后價格又高了一截。在泰國,奈雪的茶飲品售價在90-145泰銖之間,略高于國內定價;在馬來西亞,奈雪的茶飲品價格在15.9-19.9林吉特之間,平均比國內高出25%;而在新加坡,售價在5-7.7新元之間,大約比國內高出30%。

由于奈雪主要采用直營模式,單店員工數量是加盟品牌的2-3倍,成本上升對其影響更為顯著。尤其在國外市場,房租、人力成本更貴的情況下,成本上升對盈利能力造成巨大沖擊,從財報數據來看,奈雪的茶2024年凈利率為-18.64%,相比去年同期大幅下跌。

鑒于過去一年的表現,奈雪將2025年的目標調整為“扭虧”。

“在2024年時候存在僥幸心理,希望通過宣傳和營銷的方式讓顧客回來,但是我發現其實是我們整個模式可能需要調整,包括產品線。”奈雪的茶董事長趙林在業績上坦言。

去年11月29日,茶百道馬來西亞首店在吉隆坡南部最大的商場Pavilion Bukit Jalil開業,一改以往茶百道在國內小而精的門店定位。

為了能做好馬來西亞市場,茶百道還在當地打造有規模的本地運營團隊,支撐門店業務開展。外界傳言其還從飛鶴招聘了兩位經驗豐富的公關經理,并從瀘州老窖的公關公司挖角了一位工作人員。

而為了將國內市場驗證過的水果茶復刻到馬來西亞,茶百道做足了功夫。

“馬來西亞種植的檸檬以黃檸檬為主,味道與我們使用的香水檸檬有很大差異。為了不給產品的質量打折扣,我們團隊先期在馬來西亞尋找了很多供貨商,最終找到了與國內使用的同品質的香水檸檬,以保證產品的風味。”茶百道相關負責人表示。

除了保證產品的風味與質量穩定,茶百道還積極融入當地。比如馬來西亞本地消費者中,華人比較青睞茶類、廣式糖水等飲品,而馬來人則更喜歡奶味重的黑糖奶茶、奶油頂茶飲等。茶百道積極尋找符合當地口味的最大公約數,根據當地消費習慣來豐富產品矩陣。

而在韓國,為了順利實現本土化,茶百道做了許多因地制宜的努力——在產品上,茶百道有3-5款SKU是根據當地喜好獨家研發的。

在取名上,團隊也絞盡腦汁,例如茉莉鮮奶茶,茶百道將其命名為“Mori Latte”,讀音上更趨近中文,而沒有采用英文中“Jasmine”的讀法。

茶百道甚至還在韓國建立了自己的茶飲師培養體系。此前,韓國當地并沒有真正意義上的茶飲師,茶百道進入韓國后著手建立專業的茶飲師培訓、考試和晉升體系,在提升專業技能的同時,也讓行業教育和未來的標準化更進一步。

在產品供應鏈上,茶百道也做出了本土化調整。例如在韓國市場,為了解決臺農芒果的供應問題,熱銷的楊枝甘露改用南美蘋果芒果;根據韓國消費者偏好,調整了冰飲中的冰塊量。此外,茶百道還開發了以韓國獨特水果漢拿峰為原料的飲品,深受當地年輕人歡迎。

2024年財報顯示,截至2024年12月31日,茶百道在韓國、馬來西亞、泰國、澳大利亞及中國香港分別開設了7家、2家、2家、2家及1家門店。由此可知,茶百道的海外布局更多圍繞中國周邊國家和地區。

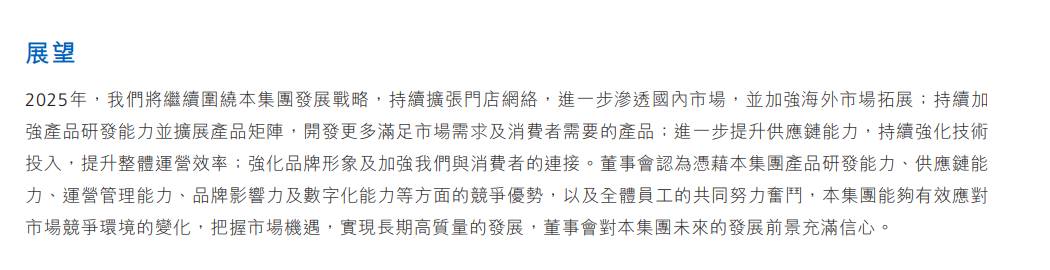

而在公司的2025展望中,茶百道明確將“出海”寫在了第一行——2025年,我們將繼續圍繞本集團發展戰略,持續擴張門店網絡,進一步滲透國內市場,并加強海外市場拓展。

圖源:茶百道財報

馬來西亞、韓國等“一地一策”成了茶百道成功的關鍵,而另一家企業古茗則更加專注國內,對于出海的仍持觀望態度。

從招股書信息中可以看出,古茗是堅定的下沉市場錨定者。招股書顯示,截至2023年12月31日,古茗在二線及以下城市的門店數量占總門店數量的79%,與其他前五大大眾現制茶飲店品牌相比比例最高,并于截至2024年9月30日增至80%。

全篇招股書中,古茗少有提及“出海”,甚至也沒有進軍一線城市的想法。

而在最新發布的2024年年報中,古茗的展望仍是“我們將在已建立布局的17個省份中繼續提高門店密度”。——截至2024年12月31日,我們在全國尚有17個省份尚未建立布局,為我們的發展留有廣闊空間。我們將策略性地進入與我們已建立布局的省份相毗鄰的省份。

同時,古茗對出海的態度仍然較為謹慎,在年報中的表述為“我們也將持續評估進入境外市場的機會,優先關注在現制飲品領域擁有巨大增長潛力的市場,也將考慮搭建供應鏈基礎設施及擴展我們的平臺,為海外門店網絡提供支持”。

相比于蜜雪冰城大刀闊斧和奈雪的茶高調激進,茶百道和古茗這兩個品牌更傾向于選擇一個區域深耕,憑借“精準打擊”穩住市場格局。

由于一些眾所周知的原因,過去一段時間里,整個出海圈都遇到了巨大的挑戰,茶飲行業亦然。

首當其沖的就是各國環保新規的施行。泰國近些年一直在持續推進《管理塑料垃圾路線圖2018—2030》。根據路線圖,泰國在2019年底禁止使用塑料微珠、氧化降解塑料等塑料產品,2022年停止使用厚度小于36微米的輕質塑料袋、塑料吸管、泡沫塑料食品盒、塑料杯等,到2027年實現100%回收塑料垃圾的目標。馬來西亞政府計劃最遲在2025年全面禁止商家使用塑料袋,這項措施也包括全國商家及路邊攤。印度尼西亞則計劃在2029年底前全面禁用一次性塑料產品,包括用來裝食物的保利龍、塑料吸管、塑料餐具和塑料購物袋。

而企業對各種環保材料的選用無疑會增加成本。以吸管為例,紙吸管、可降解吸管的成本都高于普通塑料吸管,1根塑料吸管約0.01元,1根紙吸管約0.03元,1根可降解PLA吸管約0.05元,僅此一項成本可能就要提高5倍。

其次是本土品牌的反擊。在印尼,本土品牌Tehbotol通過收購某中國品牌的區域代理權,獲得供應鏈技術和門店管理系統,隨即推出價格低20%的同類產品;越南本土茶飲Phuc Long也曾嘗試用“越式咖啡奶茶”對抗中國品牌。

而據一位越南商人稱,現在最聰明的越南商人都在做兩件事:要么代理中國品牌,要么1:1模仿中國模式。

最后,還是老生常談的供應鏈。“海外市場的盡頭,是供應鏈體系和文化話語權的雙重掌控。”某品牌CEO在年報致辭中寫道。

中國食品產業分析師朱丹蓬也表示,未來企業競爭的核心就在于供應鏈的完整度。如果要在海外產生品牌效應、規模效應、粉絲效應要做好,特別是在品質和食安這兩塊,供應鏈是必不可失的,所以我們不能在沒有做好供應鏈的前提下就去進行盲目擴張,因為擴張背后就是供應鏈能力的具體體現。如果沒有供應鏈支撐,中國茶飲品牌在海外不可能快速做大,也不可能做精做透。

萬聯證券分析師葉柏良認為,新茶飲公司出海面臨兩個重要的挑戰:一是原料供應。公司需要在不同國家和地區的季節性差異和物流限制下建立可靠的供應鏈體系,同時在本地化采購以降低成本與保持產品一致性之間找到平衡。二是文化背景。海外消費者對茶文化的認知程度較低,仍需公司通過有效的市場推廣和品牌教育,傳遞新茶飲的獨特價值和文化內涵,培養消費者的飲茶習慣。

另一方面,雖然眾多茶飲品牌都在積極擁抱資本市場,但是資本市場的態度已開始兩極分化。

奈雪的茶股價已由19.8港元/股的首發價格跌至最新收盤價1.12港元/股,蒸發超九成;茶百道首發價格17.5港元/股,一年后的今天,只剩9.48港元/股。

另一些品牌則迎來大漲,蜜雪集團自上市后股價一路狂飆,最高市值已經上探到1900億港元;古茗漲勢更甚,市值已經從上市之初的300億港元翻一倍來到600億港元。昨天剛剛敲鐘的滬上阿姨,開盤大漲68%,到收盤時漲幅依舊在40%以上。招股期間,滬上阿姨超額認購超過3400倍,申購額超過940億港元,創下年內港股新股申購紀錄。

里斯戰略咨詢日前發布的《逐夢東南亞——現制飲品出海品類研究報告》強調,盡管國內新茶飲品牌進入東南亞看似有著天然的競爭優勢,但拿下東南亞市場并不容易。除了東南亞各國現制茶飲市場發展步調不一外,在地域分化、宗教文化多元的背景下,“一招鮮” 也走不遍東南亞。

里斯戰略咨詢分析師楊茜茜認為,三年內東南亞茶飲會進入“生死局”,沒有持續爆品研發力就會面臨出局。國內茶飲的內卷競爭肯定會延續到東南亞市場。東南亞現制茶飲行業很快會進入“創新密度決定生存概率”階段。

當國內卷無可卷之時,出海成了必選項,但很快海外市場將見證新一輪的內卷與重生。

如今,真正的破局者尚未出現,下一次行業洗牌,可能就藏在下一年度的報表里。

(封面/圖蟲創意)

(來源:雨果網的朋友們)